IFAL Times

バリュー株とグロース株との違い

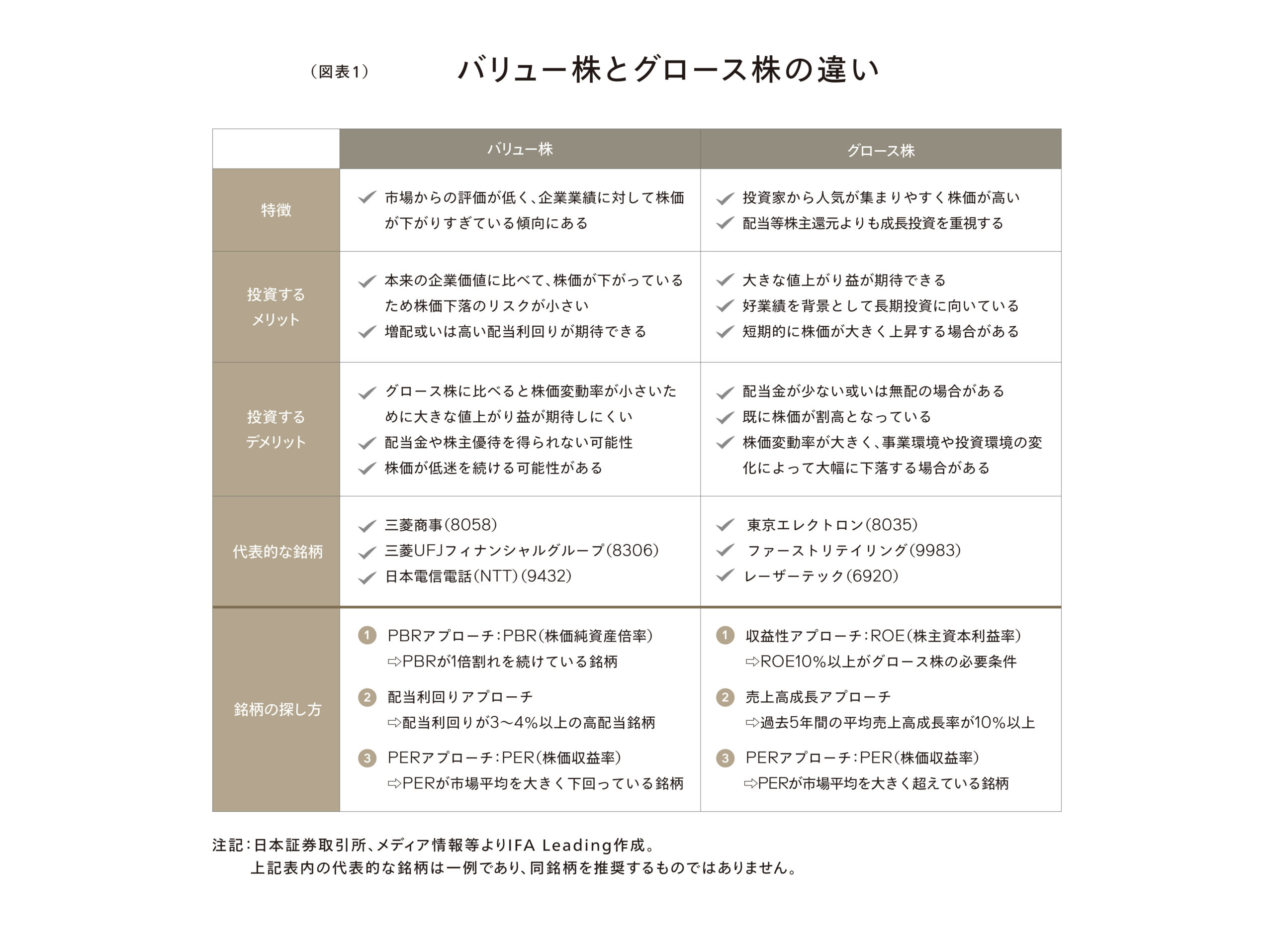

バリュー株とグロース株について、その特徴やメリット・デメリットをまとめ、過去のパフォーマンス等を確認しながらそれぞれ解説していきます。

- (1)株式投資における投資手法

- (2)バリュー株とは何か

- (3)グロース株とは何か

- (4)バリュー株とグロース株の株価パフォーマンス

- (5)個人投資家にとってはバリュー株の方が投資しやすい

- (6)IFA Leadingのアドバイザーにお気軽にご相談ください

- 広告等補完書面 金融商品取引法66 条の10(広告等の規制)に基づく表示事項

目次

(1)株式投資における投資手法

今年2月22日に日経平均株価が34年2カ月振りに過去最高値を更新しました。その後、日経平均は比較的堅調な展開を続けています。株式投資では、値上がり益によるキャピタルゲイン、配当金によるインカムゲインによってリターン(投資収益)を追求することになります。株式投資にはさまざまな投資手法、投資スタイルがあります。代表的なものとしては、短期投資、長期投資、ファンダメンタルズ投資、金利や為替といった金融市場との感応度を利用した投資、社会の構造的変化や選挙といったイベントを睨んだ投資などがあります。短期投資とは数日から数週間で売買を繰り返す投資手法であり、長期投資とは数年以上にわたって保有し続ける投資手法です。こうした投資手法のなかで、本稿ではバリュー投資とグロース投資について解説していきたいと思います。

(2)バリュー株とは何か

バリュー株とは、企業の業績や価値に比べて現在の株価が低い状態、すなわち割安になっている銘柄です。企業の保有資産や利益などからみた企業価値と株価との乖離を測る指標として、PBR(株価純資産倍率)やPER(株価収益率)などがあります。バリュー株は、こうした株価指標が市場平均或いは当該企業の時系列でみて割安水準にあることから、将来的に株価が上昇する可能性が高いと考えられています。バリュー株に投資するメリットとしては、①本来の企業価値に比べて株価が下がっているために株価下落リスクが小さい、②比較的配当利回りが高い、③企業が株価テコ入れ施策を実行してくる可能性がある、といった点が挙げられます。一方、デメリットとしてはそもそも投資家からの人気が乏しいので株価が長期で低迷を続ける可能性があるといった点が懸念されます。一般的に、バリュー株は内需系企業が多く含まれていると考えられています。特に、日本の株式市場は、世界の主要株式市場のなかでもPBR1倍割れ企業の割合が多く、こうした企業はバリュー株と位置付けられています。

(3)グロース株とは何か

一方、グロース株とは成長株とも言われ、企業の成長性が重視される銘柄です。バリュー株と違って割高であることが多く、将来への期待感から買われています。グロース株とは、業績が大きく拡大しており、成長性や将来性が評価されている銘柄のことです。株価の大きな値上がりが期待されているため、割高な状態でも多くのグロース株が買われることになります。PBRやPERは市場平均を上回る場合が多く、強気相場ではより大きなキャピタルゲイン(値上がり益)を得ることができます。グロース株はITやテクノロジー関連の企業が主体となっています。何故なら、業績が急拡大している企業は、革新的な商品やサービスを提供していることが多いからです。グロース株に投資するメリットとしては、①大きな値上がり益が期待できる、②好業績を背景に長期投資に向いている、③短期的に株価が大きく上昇する場合がある、といった点が挙げられます。一方、デメリットとしては、事業環境や投資環境の変化によって大きく下落する場合があるといった点が懸念されます。グロース株投資の最大の醍醐味は、10年間で株価が10倍以上になるといった「テンバガー銘柄」を掘り起こせるかもしれないということです。ちなみに、半導体関連企業のなかには過去10年で100倍以上の株価となった銘柄もあります。まさしく株式投資の醍醐味であると言えるでしょう。尤も、10年前にこれらの銘柄に投資をして我慢して10年間持ち続けられるかどうかは大きな問題ではあります。

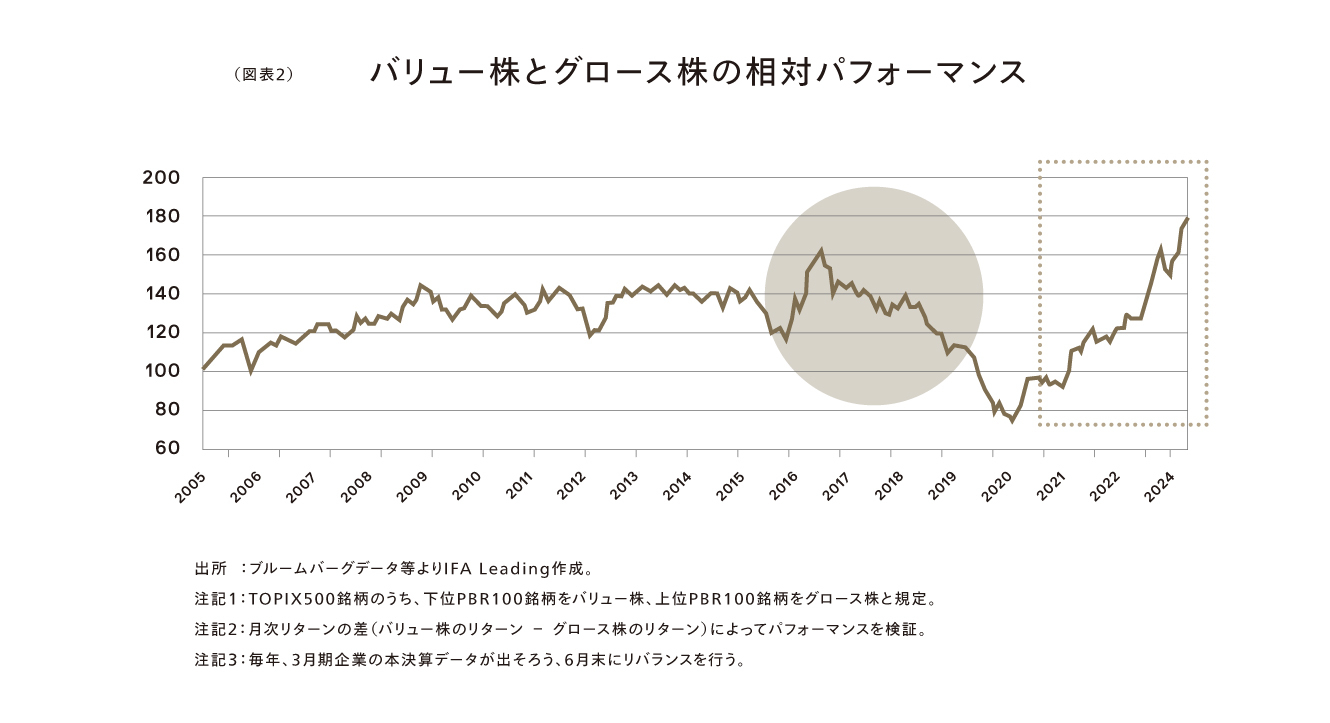

(4)バリュー株とグロース株の株価パフォーマンス

それでは、バリュー株とグロース株の動きをみてみましょう。図表2はTOPIX500の構成銘柄のうちPBR上位20%をグロース株、下位20%をバリュー株と規定して株価の動きを見たものです。これによると、チャートが上向きの時はバリュー株が優位な局面、チャートが下向きの時はグロース株が優位な局面であることを示しています。当該チャートはあくまでもバリュー株とグロース株のどちらのパフォーマンスが優位であったかを見たものですが、バリュー株の方が優位な局面が多いように見受けられます。これは、5~10年という中長期の局面でバリュエーション修正が起こるためではないかと考えられます。また、グロース株の場合、なかには10倍以上に上昇するといった「テンバガー銘柄」もありますが、グロース株の旬の期間は2~3年と短いことも影響しているのではないかと思われます。

こうしたなかで、日本株投資において注目されているのは、東証が主導となって進めている「資本コストや株価を意識した経営の実現に向けた対応」という施策です。これは、わが国の上場企業では、主要欧米市場に比べてPBR1倍割れ企業の割合が多く、投資家にとって魅力的ではない市場と受け止められているため、資本コスト(=投資家が要求している期待利回り)を上回るROE(株主資本利益率)を達成して、上場企業の経営者はもっと株価を意識してください、というメッセージなのです。世界中の上場企業でこのような対応を行っている市場は東証以外にはありません。このことは何を意味するかというと、上場企業はもっと収益力(ここではROE)を向上させて株価(≒企業価値)を高める取り組みをしてくださいということだと思います。株価の決定要因はさまざまですが、ROEとPBRには高い相関性があるため、ROEを高めることによってPBR水準が改善する、すなわち株価を高めることができるというロジックです。実は、こうした流れによって、2022年以降の日本市場では、バリュー株のパフォーマンスがグロース株を大きく上回っているのです。

ちなみに、図表2の赤丸で囲んだ局面は2015年のチャイナショックによりバリュー株が下落した局面です。チャイナショックとは、中国のマーケットの歪みで起るようになった出来事の総称であり、景気失速懸念や政策変更、シャドーバンキング問題などから人民元の急落や中国株の急落などを招き、それが世界各国の金融市場に伝播して、為替相場の急変や株式相場の急落などの混乱を招いた事象のことです。一方、赤い四角で囲んだ局面は、東証による「資本コストや株価を意識した経営の実現に向けた対応」が注目され始めた局面です。PBR改善施策にスポットが当たったわけですから、当然のことながらバリュー株優位の局面となりました。

(5)個人投資家にとってはバリュー株の方が投資しやすい

株式投資に「絶対」はありませんが、個人株主にとっては「バリュー株」の方が「グロース株」より投資しやすいのではないでしょうか。バリュー株の場合、①グロース株に比べると株価下落リスクが小さい、②高い配当利回りが期待できる、③株主優待制度を設定している企業が多い、④PERやPBRといったバリュエーションを活用しやすいといった特徴があります。株主優待制度に関しては、機関投資家からは恩恵にあずかれないとして根強い反対論がありますが、長期的に保有してくれる個人株主を重視し且つ自社製品のファンになってもらうという観点では一定の評価が得られるのではないでしょうか。株式投資の場合、値上がり益や配当利回りを期待することが第一義であるにせよ、自社のファンになってもらって多くの商品を購入してもらうという考え方があっても良いのではないでしょうか。個人投資家の場合、積極果敢にハイテク株などのグロース株に投資するケースもありますが、ほとんどは自分にとって馴染みのある会社、親戚や知人が勤めている会社、印象の良い会社、株主優待が期待できる会社などに投資するのではないでしょうか。〇〇IT企業、〇〇半導体企業、〇〇コンサル企業などは、事業内容を理解することが難しく、バリュエーションが高く、株価も大きく変動する傾向があるため、長期でほったらかし投資をする個人投資家が投資するにはハードルが高いと思われます。

(6)IFA Leadingのアドバイザーにお気軽にご相談ください

広告等補完書面 金融商品取引法66 条の10(広告等の規制)に基づく表示事項

金融商品仲介業者の商号 株式会社 IFA Leading

登録番号 金融商品仲介業者 関東財務局長(金仲)第959号

<所属金融商品取引業者等>

楽天証券株式会社 金融商品取引業者 関東財務局長(金商)第195 号

【加入協会】 日本証券業協会 一般社団法人金融先物取引業協会 日本商品先物取引協会一般社団法人第二種金融商品取引業協会 一般社団法人日本投資顧問業協会

あかつき証券株式会社 金融商品取引業者 関東財務局長(金商)第67号

【加入協会】 日本証券業協会 一般社団法人金融先物取引業協会 一般社団法人日本投資顧問業協会

東海東京証券株式会社 金融商品取引業者 東海財務局長(金商)第140号

【加入協会】 日本証券業協会 一般社団法人金融先物取引業協会 一般社団法人第二種金融商品取引業協会 一般社団法人日本投資顧問業協会 一般社団法人日本STO協会

マネックス証券株式会社 金融商品取引業者 関東財務局長(金商)第165号

【加入協会】 日本証券業協会 一般社団法人第二種金融商品取引業協会 一般社団法人金融先物取引業協会 一般社団法人日本暗号資産取引業協会 一般社団法人日本投資顧問業協会

Jトラストグローバル証券株式会社 金融商品取引業者 関東財務局長(金商)第35号

【加入協会】 日本証券業協会

*この紙面は、所属金融商品取引業者等の委託を受けて行う金融商品仲介業に関し広告又は広告類似配布物と一緒にお客様にお渡しする書面です。

【手数料等について】

商品等へのご投資には、各商品等に所定の手数料等(例えば、国内の金融商品取引所に上場する株式(売買単位未満株式を除く))の場合は、約定代金に対して所属金融商品取引業者等ごとに異なる割合の売買委託手数料、投資信託の場合は所属金融商品取引業者等および銘柄ごとに設定された販売手数料および信託報酬等の諸経費等をご負担いただく場合があります。(手数料等の具体的上限額および計算方法の概要は所属金融商品取引業者等ごとに異なるため本書面では表示することができません。)債券を募集、売出し等又は相対取引により購入する場合は、購入対価のみお支払いいただきます。(購入対価に別途、経過利息をお支払いただく場合があります。)

また外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて所属金融商品取引業者等ごとに決定した為替レートによるものとします。

【リスクについて】

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券の発行者等の信用状況(財務・経営状況含む)の悪化等、それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」)を行う場合は、デリバティブ取引等の額が当該デリバティブ取引等についてお客様の差入れた委託保証金または証拠金の額(以下「委託保証金等の額」)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客様の差入れた委託保証金等の額を上回るおそれ(元本超過損リスク)があります。

※上記の手数料等およびリスク等は、お客様が金融商品取引契約を結ぶ所属金融商品取引業者等の取扱商品毎に異なりますので、当該商品等の契約締結前交付書面や目論見書またはお客様向け資料等をよくお読みください。