IFAL Times

長期投資家とは何か? 投資家属性を理解することが大切

長期投資家という言葉を耳にすることが増えてきた昨今。上場会社の経営者としては、安定的に長く自社の株式を保有してくれる投資家はありがたい投資家となっています。この記事では、その長期投資家とは一体どのような投資家のことを指しているのか、どのような投資行動をする投資家なのかを整理して解説します。

- (1)自社株を長期で保有して欲しいという上場企業経営者の願望

- (2)長期投資家とは何か

- (3)株式持ち合いは長期投資の典型例

- (4)何故、株式持ち合いは良くないのか

- (5)投資家属性に対する理解は大切

- IFA Leadingのアドバイザーにお気軽にご相談ください

目次

(1)自社株を長期で保有して欲しいという上場企業経営者の願望

株式市場において「長期投資家」という言葉を耳にすることが増えてきました。昨今は、ヘッジファンドなどによる短期売買の増加、アクティビストによる企業に対する過度な要求、個人投資家による書き込みなどによって株価が大きく変動するケースが増えています。上場企業の経営者としては、取引先等に自社の株式を取得してもらって安定的に保有してもらえば、自社株への売り圧力が低下して株価は安定するし、株主総会対策に頭を悩ますこともないのでありがたいといった意見があります。そこで、上場企業の経営者としては、長期で安定して保有してくれる株主に自社の株式を保有してもらうことを望んでいるわけです。果たして、長期投資家は安定的に自社の株式を保有してくれるのでしょうか。

(2)長期投資家とは何か

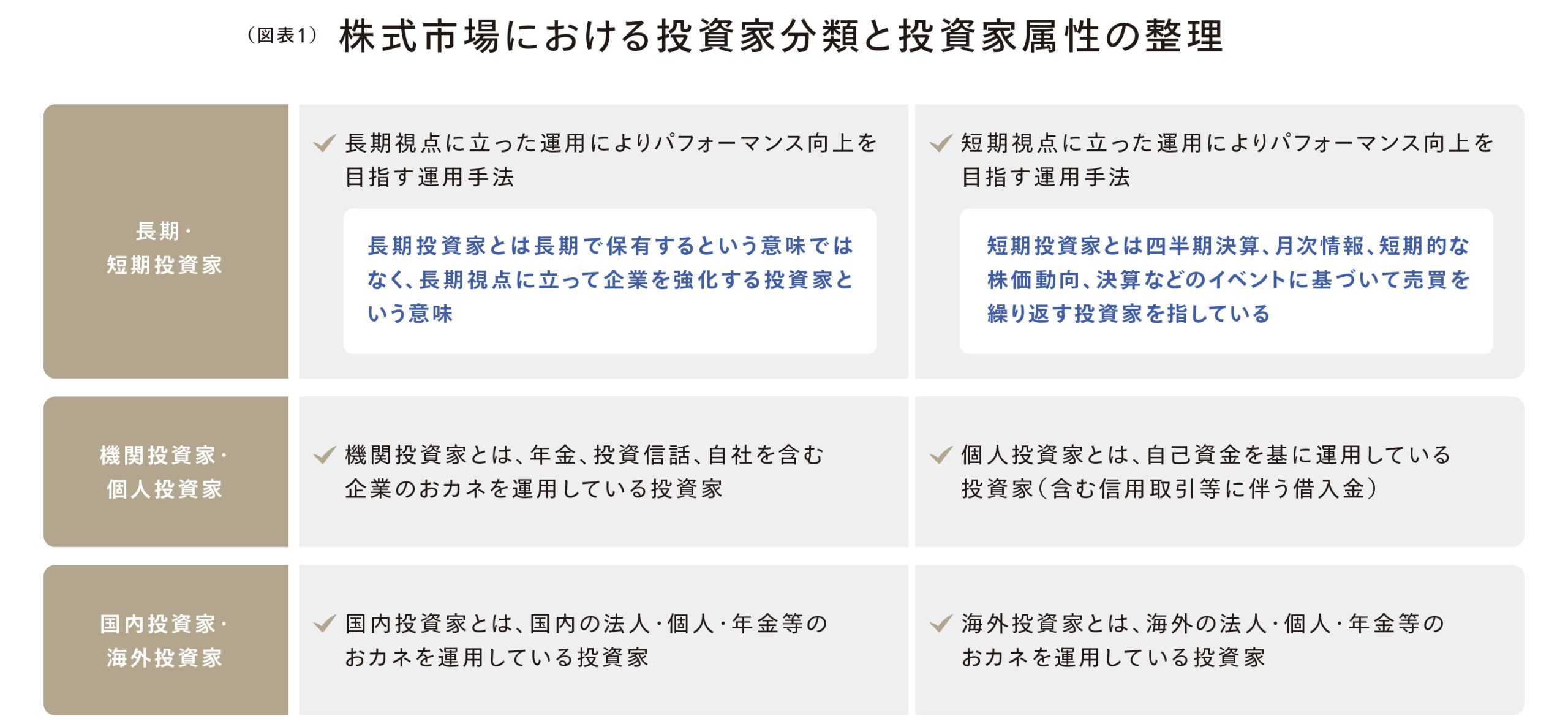

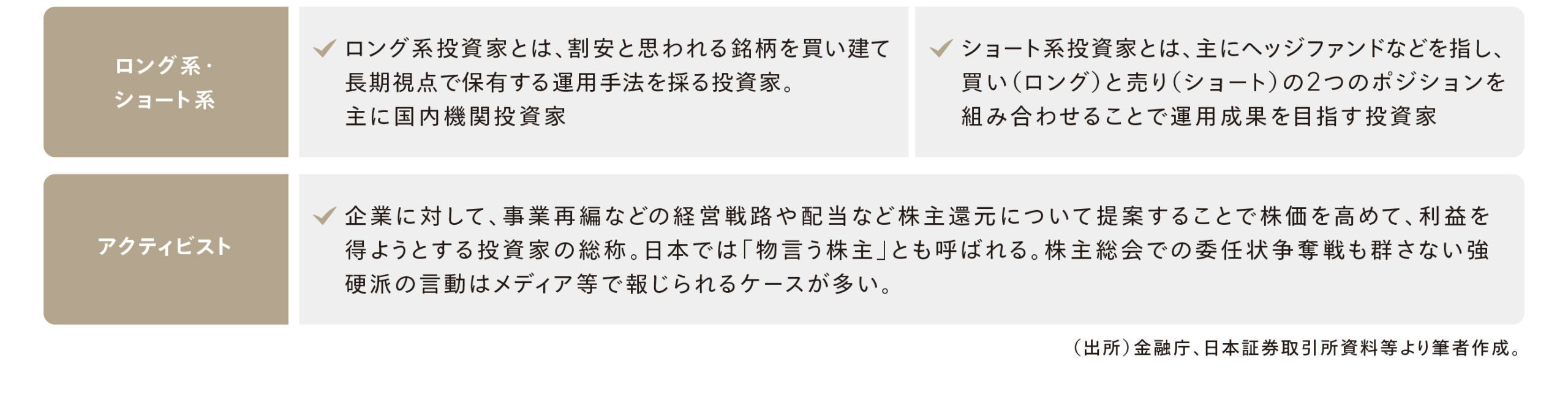

投資家属性は様々なパターンに分類されますが、まず長期投資家と短期投資家の違いについてみてみましょう。長期投資家とは、長期で株式を保有してくれる投資家、短期投資家は短期で売買を繰り返す投資家といった見方がなされていますが、正確には正しくありません。長期投資家とは、長期視点に立って業界や企業評価を判断する投資家、短期投資家とは短期視点で業界や企業を評価する投資家というのが実態です。長期投資家の場合、結果としてある会社の株を何十年も保有することはありますが、あくまでも結果論であって無条件に保有しているわけではありません。投資家が想定していた成長率や収益力を構造的に下回る状況になったり、業界内での競争力が失われてしまったと判断すれば、投資ウエイトを引き下げたり売却してしまったりといったことは起こり得ることなのです。このことを理解していないと大きな間違いを犯してしまうことになります。

(3)株式持ち合いは長期投資の典型例

長期投資家と言えば、株式の持ち合いによる安定株主が挙げられます。かつては、株主総会を円滑に進めるためにA社とB社がお互いの株式を持ち合っているケースが多くみられました。企業にとっては、株価が安定することに加えて、株主総会で会社議案への賛成票が見込まれ、さらに自社の事業に関わる取引先として本業にも寄与するといった点で様々な業界・企業で株式の持ち合いが行われてきました。しかし、2015年に企業の経営を律する仕組みとして「コーポレート・ガバナンス・コード」が導入されると、株式の持ち合い(政策保有株)にメスが入れられることになりました。企業にとっては、簿価の低い政策保有株はいざという時の換金手段であることに加えて、毎年一定の配当が見込まれ、自社のことを理解してくれる安定株主という点で、政策保有株の売却には相当程度の抵抗がありました。

(4)何故、株式持ち合いは良くないのか

何故、株式の持ち合いは良くないのでしょうか。第一に、保有株の株主総会で会社議案に無条件で賛成票を投じることによってガバナンスが形骸化することが挙げられます。第二に、少数株主の意見が封じられてしまうことがあります。少数株主が何か発見しようとしても大株主の声にかき消されてしまう可能性が高くなってしまうのです。そして、第三に、株式を持ち合っていることによる取引関係の歪みが懸念されることになります。そもそも、コーポレート・ガバナンス・コードでは、政策保有株の縮減を提唱しており、一定以上の政策保有株を保有し、且つ縮減傾向がみえていない企業に対しては、代表取締役の選任議案に反対票を投じるといったケースも出てきているようです。特に、海外投資家は政策保有株に対してはネガティブに評価していることから、中期的にも政策保有株の縮減傾向は続きそうです。

(5)投資家属性に対する理解は大切

企業がどのような投資家に株主となってもらうかは永遠のテーマであると思われます。かつては、企業の経営方針や業績に対して「物を言わない株主」がほとんどでした。しかし、企業は不祥事を起こしたり、業績の長期停滞が続いたりしたことによって、株価低迷を招いてしまいました。昨今は、アクティビストに代表される「物言う株主」の存在感が増しています。国内投資家でも海外投資家でも機関投資家でも個人投資家でも、投資家は企業が業績を向上して株価が上がることを第一に望んでいます。アクティビストの場合、割安に放置されている企業に目をつけて、経営陣の刷新、事業ポートフォリオの変革、本業への集中などによって業績を向上させて株価上昇を目指しています。手段は違えども株価上昇による企業価値増大という目的では一致しています。どのルートをたどって目的を実現するかという方法論の違いなのだと思います。

IFA Leadingのアドバイザーにお気軽にご相談ください