IFAL Times

日銀の金融政策 金融正常化政策は諸刃の剣である

日銀は3月の金融政策決定会合で、世界で最後となるマイナス金利政策を解除しました。このような政策変更は、日本がデフレから脱却し、適度なインフレ経済、そして経済成長へ向かう道標と評価されるのではないでしょうか。

- (1)日銀による政策転換をどのように捉えるべきか

- (2)失われた30年の原因

- (3)実質的な財政ファイナンスにどう対峙していくか

- (4)グローバルインフレの発生

- (5)金利のある世界への転換は財政硬直化など副作用が大きい

- IFA Leadingのアドバイザーにお気軽にご相談ください

目次

(1)日銀による政策転換をどのように捉えるべきか

2024年3月18日、日本銀行は金融政策決定会合において世界で最後のマイナス金利政策を解除しました。植田総裁は記者会見で、「大規模緩和は役割を果たした」として、今後は「普通の金融政策を行っていく」と語っています。但し、「当面は、緩和的な金融環境が継続する」とも述べており、通常の緩和は続ける方針です。なお、長期金利(新発10年物国債の利回り)を低く抑えるイールドカーブ・コントロール(YCC)の枠組みは廃止するとしています。こうしたなかで、金利急騰を抑えるため、これまでと同程度となる月額6兆円ほどの国債買い入れは続ける一方で、上場投資信託(ETF)、上場不動産投資信託(Jリート)の新規の買い入れはやめるとしています。このような日銀の政策変更は、我が国がデフレ経済から脱却し、正常金利のもとで適度なインフレ経済、経済成長に向かう道標と評価されるのではないでしょうか。

(2)失われた30年の原因

バブル崩壊後、今日まで続いた「失われた30年」の原因ですが、以下のように要約することができるのではないでしょうか。1990年代以降、我が国は少子高齢化の加速に伴う労働人口や国内需要の減少(いわゆる縮小経済)を背景に、企業は賃上げや投資に消極的で、ひたすら内部留保を積み増すという行動が続いてきました。国民は、社会保障の持続可能性への疑問から将来不安が生じてきたため、消費の低迷につながってしまいました。この結果、賃金水準は実質的に30年間横ばいで、企業による設備投資や人的投資は大きく伸び悩みました。また、日本型雇用制度の下で雇用の流動化は進まず、事業経営者は経費の削減に注力しリスクをとるアニマルスピリットが失われました。度重なる経済対策が下支えをした結果、新陳代謝や改革が進まず、生産性の低い産業や企業が温存され、潜在成長率はほぼゼロの水準になってしまいました。このような状況が定着することによってデフレ経済が形成され、成長しない経済社会が30年以上も継続してきたのです。

(3)実質的な財政ファイナンスにどう対峙していくか

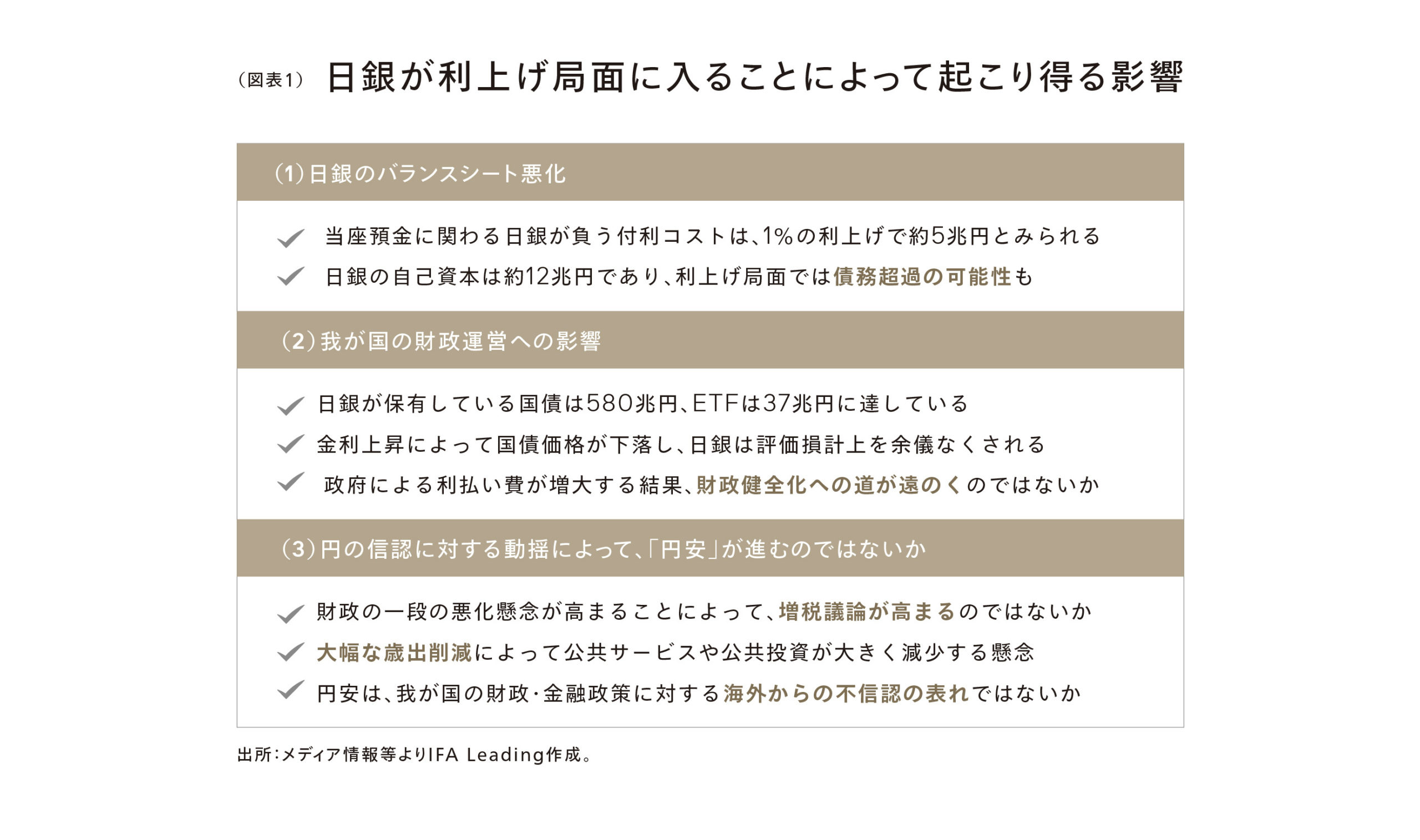

こうしたなかで金融緩和政策の長期化によって、金利という経済のシグナルが失われた結果、市場により淘汰されるべき事業や会社(いわゆるゾンビ企業)が延命されて、新陳代謝が遅れて経済の構造改革が進まなかったことが指摘されます。家計の利子所得はほぼゼロになり、預金を持つ高齢者の生活を圧迫しています。さらに、地方の金融機関の収益悪化が、貸出姿勢の消極化を通じて地域経済に悪影響を及ぼしています。日銀にとっても、上限のない国債購入を継続した結果、保有国債残高は500兆円を超え、バランスシートの問題を抱えています。また、大量のETF(上場投資信託)買いは、株価形成や株主ガバナンスにも影響を与えているのです。最大の問題は、「実質的な財政ファイナンス」が行われ、財政規律が弱まったことです(図表1参照)。「国債を大量発行しても日銀という子会社が買ってくれるので問題ない」、「政府と中央銀行の勘定は一体なので、国債の増発分はそれに見合う国民の資産増加となり、将来世代の負担にはならない」、「自国通貨を発行する権限のある政府は、中央銀行が財政赤字分の国債を買い続けることによって、国民負担なく財政出動が可能となる」といった見方が(与野党ともに)政治の世界で広がりました。経済に需給ギャップがある限りこれを埋め合わせる財政出動を行うべきだという考え方のもとで度重なる経済対策が行われた結果、政府はGDPの2倍を超える債務残高を抱えることになりました。これは、日銀の責任というより、政府・政治の責任といえるのではないでしょうか。

(4)グローバルインフレの発生

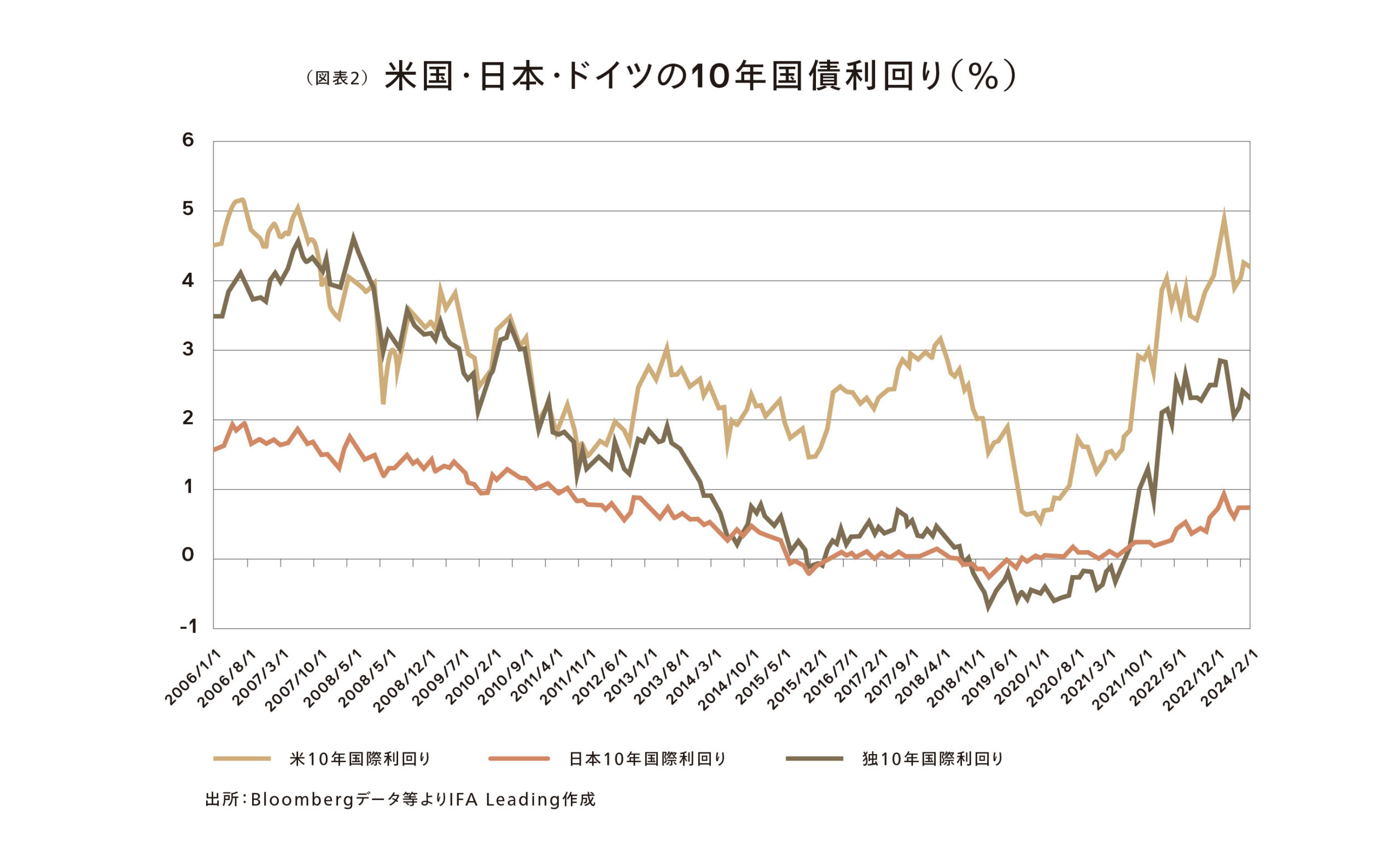

こうしたなかで、ウクライナ戦争やコロナ禍という想定外の事態が生じ、グローバルインフレが発生し、日米金利差による過剰な円安の影響も加わり、わが国の消費者物価の上昇率が3.0%を超える状況が現れました。企業も生活防衛的な意味合いから30年振りの大幅賃上げに応じ、2%の物価上昇率の目標が達成されることになりました。想定していたストーリーとは異なるものの、賃金と物価の好循環が生じようとしており、デフレ経済脱却の道が見え始めてきたのです。しかし、金融正常化は、日銀のバランスシートや、わが国の財政に大きなマイナスの影響をもたらします。日銀は、金利が上昇すると、保有国債に含み損が生じることになります(ただし会計上は原価主義なのですぐには顕在化しません)。また、大量の国債を民間銀行から購入した結果生じている膨大な当座預金金利を引き上げる必要があり、利払い負担の増加で赤字に転落し、現在毎年1兆円程度ある国庫納付金(いわゆる通貨発行益)はゼロになります。日米金利差が縮小すれば、円高が急激に進み、経済に悪影響を与えるリスクが生じる可能性があります(図表2参照)。

(5)金利のある世界への転換は財政硬直化など副作用が大きい

財務省の試算(「令和5年度予算の後年度歳出・歳入への影響試算」)によると、金利が1%上がると国債費は、翌年から0.7兆円、2.0兆円、3.6兆円と増加します。2%上がると、1.5兆円、4.0兆円、7.2兆円と増加していくことになります。GDPの2倍を超える国債残高のもとで国債費が雪だるま式に増えれば、それを賄うためにさらなる新規国債発行という悪循環に陥る可能性が高まります。すでに令和6年度予算では、想定金利が1.9%とされ、前年度に比べて1.7兆円国債費が増加しています。ブラジルの実例を参考にすると、70年代のブラジルは、中央銀行の貨幣増発による高インフレに悩まされてきました。そこで80年の改革でインフレ対策として金利を引き上げる政策へと転換しました。しかしインフレは収まるどころか加速することになりました。何故ならば金利引き上げに伴う政府の利払い費が増加し、これが財政を悪化させ貨幣の魅力の低下によるインフレが発生したからです。このように、30年間のデフレ経済で、金利も成長も賃金上昇もゼロという状況に慣れ切った我々には、金利のある世界への転換は各方面に大きな影響を及ぼすと予想されます。利益を受ける者もいれば、損をする者も出て、社会が分断される可能性もあります。

IFA Leadingのアドバイザーにお気軽にご相談ください