IFAL Times

株主優待とは? 我が国特有のユニークな制度

株主優待とは、「自社製品やカタログギフト」などを送って、自社のファンになってもらおうというものです。新NISAも始まり、今後、株主優待を得るための投資も増えてくると思われます。この記事では、株主優待制度についての説明と、個人・機関投資家から見た株主優待制度について解説をします。

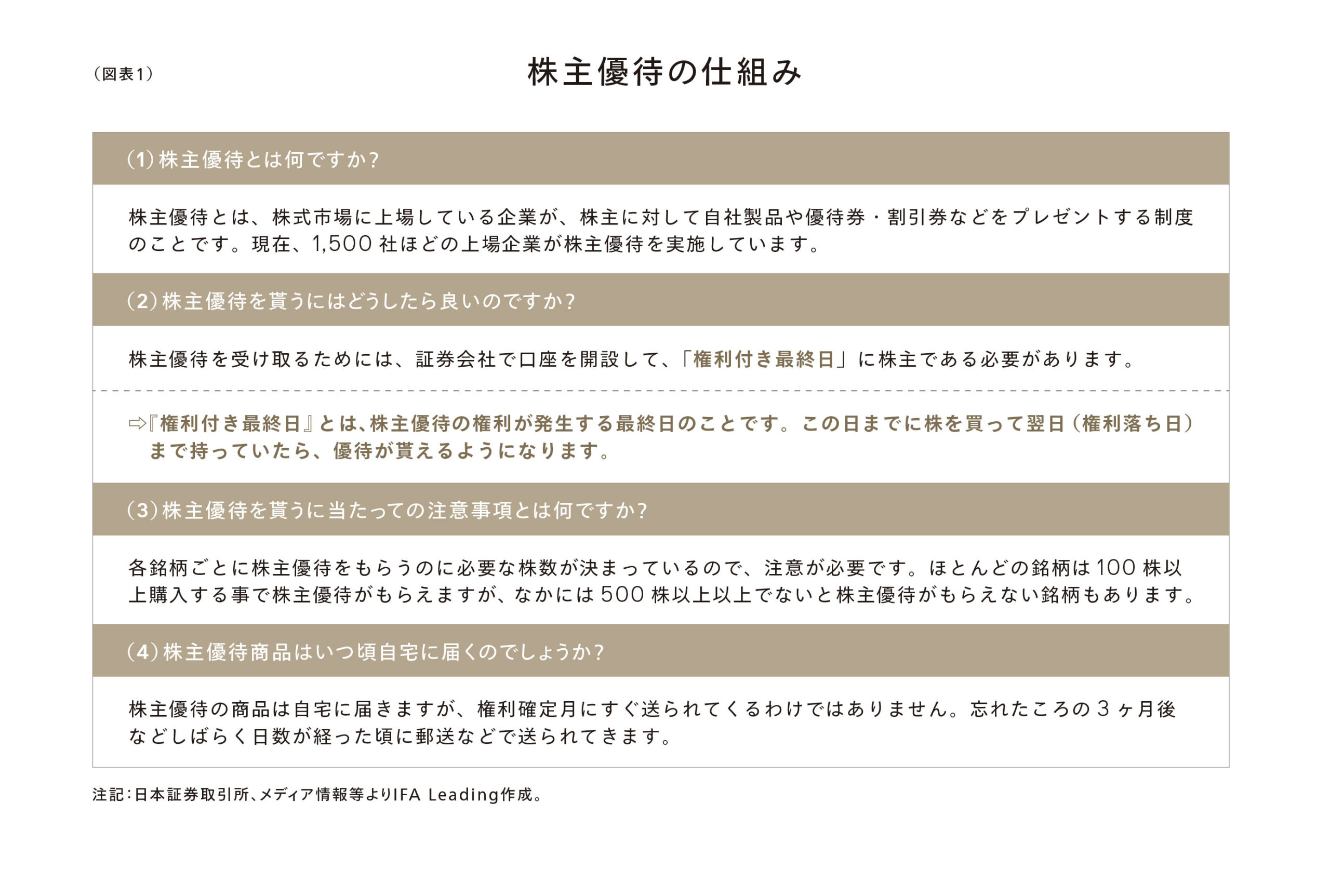

- (1)株主優待制度とは何か

- (2)株主優待の功罪・機関投資家の場合

- (3)株主優待の功罪・個人投資家の場合

- (4)株主優待に関わる課税

- (5)株主優待企業の実施状況

- IFA Leadingのアドバイザーにお気軽にご相談ください

- 広告等補完書面 金融商品取引法66 条の10(広告等の規制)に基づく表示事項

目次

(1)株主優待制度とは何か

我が国の株式市場は、日経平均株価が34年2カ月振りに史上最高値を更新する等活況を呈しています。さすがに、上昇ペースが高いため多少の調整は避けられないとみられていますが、バブル期とは違い、①企業業績が好調に推移していること、②企業が配当性向を高めるなど株主還元に前向きであること、③PER、PBRといった投資尺度が歴史的にみても割安で推移していること、④企業による情報開示が進んでいること、といった点から今後とも株価は比較的堅調に推移するのではないかとみられています。こうしたなかで、我が国の株式市場特有の「株主優待制度」について考えてみたいと思います。

株主優待制度とは、自社の株主に対して、配当とは別に「自社製品やカタログギフト」などを送って、自社のファンになってもらおうというものです。そもそも株主還元施策は、「配当」、「自社株買い」、「株主優待」の3つに大別されます。「配当」は当期利益の中から株主に対して現金で支払われるものであり、「自社株買い」は過剰な内部留保を株主に還元するために自社株を取得するというものです。もっとも、どの程度が過剰であるかの判断は千差万別であり、なかなか判断が難しいところです。昨今では、ROE(株主資本利益率)向上のために、分母である株主資本を減らす目的で自社株買いを行うケースが増えているようです。そして、「株主優待」については、企業にとっては自社の株を長期で安定的に保有してもらうという意図があることに加えて、「自社のファンづくり」のためといった目的もあるようです。BtoCビジネスを展開している企業では、自社の株式を保有している株主は自社製品をより多く購入してくれるといったデータがあるようです。

(2)株主優待の功罪・機関投資家の場合

個人株主にとって、株主優待制度は歓迎すべき制度ですが、機関投資家からみるとどうなのでしょうか。機関投資家が鉄道会社や航空会社の優待券、デパートの商品券、映画観賞券、クオカードなどを貰っても社内で使うわけにはいきません。そんなことをしたら着服となってしまいます。そこで、国内機関投資家の場合、こうした優待券など換金できるものは売却してファンドの資産に組み入れるという対応をしているケースが多いようです。資金を預けているアセットオーナーに対して、少しでもパフォーマンスを向上するように取り組んでいるということなのでしょう。しかし、海外機関投資家の場合、そうはいきません。そもそも日本国内でしか利用できない優待券をもらっても活用できないのが実態なのです。また、日本企業の優待券を海外で換金する方法はほとんどないと言っても良いでしょう。このため、国内外の機関投資家は「株主優待は株主への公平な利益還元にそぐわない」として廃止して配当を増やすよう求めてきました。さらに、コロナ禍での経営環境悪化を受けて2020年以降、株主優待を廃止する企業が増え、株主優待実施企業数は2019年をピークに減少するようになりました。

(3)株主優待の功罪・個人投資家の場合

一方、個人投資家にとって、株主優待は投資先選定の重要な要素のひとつとなっています。確かに、前述のように株主優待は公平性の原則から問題視されていることは事実だと思います。しかし、株主優待の実施により、企業にとっては長期保有が見込まれる個人株主の増加や自社商品の広告宣伝効果などのメリットが期待されるのも事実です。また、優待による株価の押し上げ効果が期待できるほか、廃止時の株価への短期的な影響も大きいと思われます。米国企業の株主還元は配当が中心で、年4回配当を実施している企業も多いようです。基本的に米国企業は株主優待を実施していませんが、一部の企業ではクルーズ船の優待割引など株主優待を行っているようです。とはいえ、日本のように上場企業の3分の1近くの企業が実施しているということではなく、ごく例外的に行われているに過ぎないというのが実態のようです。ちなみに、日本の株主優待実施企業は、2000年頃は500社程度でしたので、20年余りで3倍程度に増えた計算となります。

(4)株主優待に関わる課税

国税庁では、「株主優待を受け取った場合は雑所得に該当します」と公知しています。基本的に株主優待は、企業から商品や金券などの収益を得ていることから所得とみなされ、税金がかかることになります。国税庁によれば、雑所得の合計が20万円以下であれば、確定申告は不要としています。雑所得とは、給与所得や事業所得、利子所得などの9つの所得に分類されない所得を指しています。したがって、他の雑所得が無くて株主優待に関わる所得が20万円以下であれば確定申告は不要ということになります。しかし、ここでいう確定申告とは所得税に関わる確定申告であり、住民税は課せられることになります。このため、雑所得があれば居住している市区町村の税務課に申告して納税する必要があるわけです。

また、株主優待の内容によっては、所得の算定が難しい場合があります。1,000円の消費券であったり、2,000円のカタログギフトであったり、3,000円の自社商品であったりといった場合は所得の算定は容易ですが、〇〇の割引券であったり、サンプル商品であったりといった価格の算出が難しい場合は所得の算定が難しくなります。実際問題として、国税庁が株主優待に関して課税を強化するといった話を耳にしたことはありません。そもそも、株主優待を獲得するための費用算定が複雑であり、手続きが煩雑になることが予想されるためです。

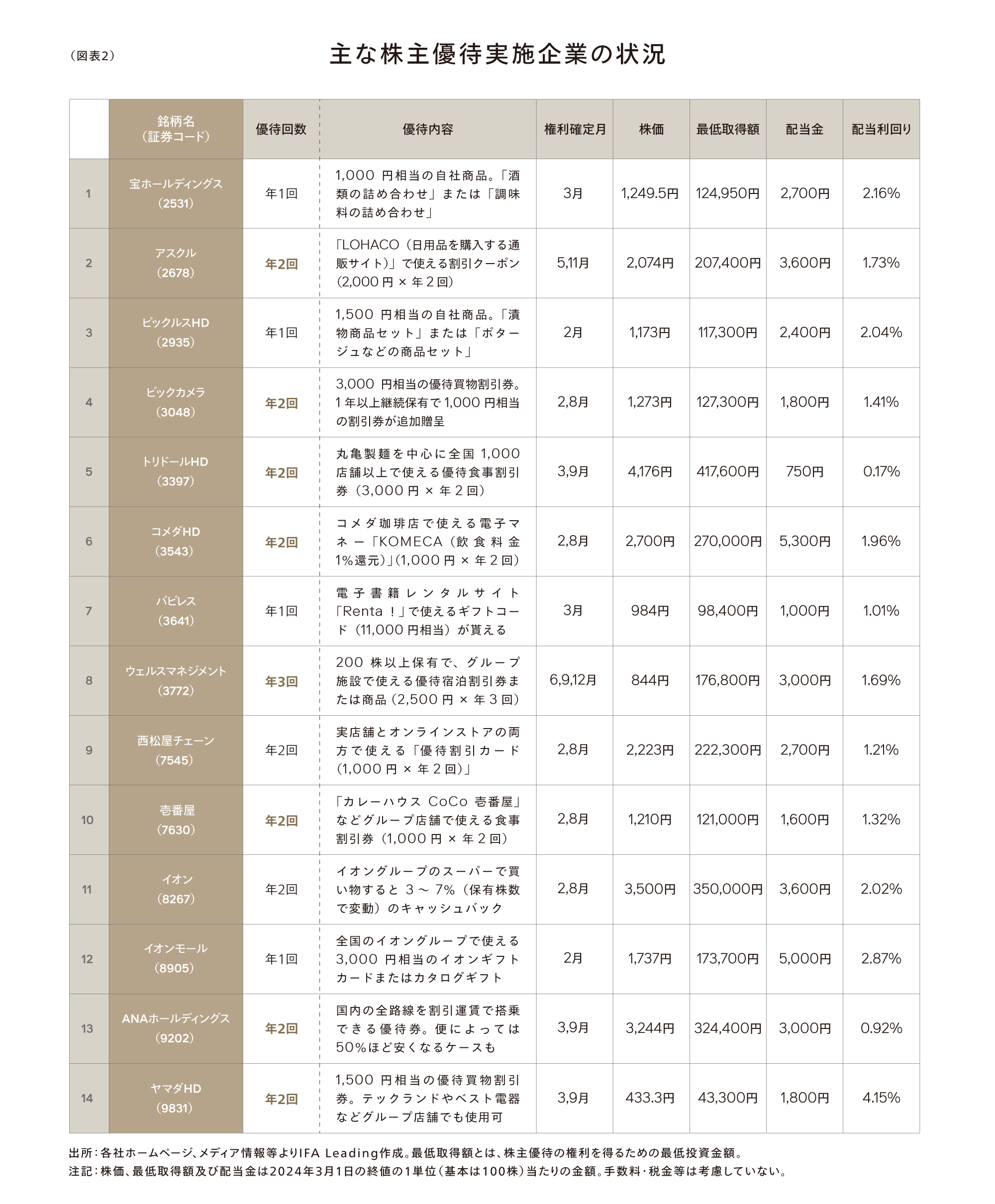

(5)株主優待企業の実施状況

最後に、主な株主優待企業の実施状況をまとめてみました(図表2参照)。個人投資家では、馴染みのある企業、商品やサービスを良く利用している企業、最低取得額が適正とみられる企業が人気投資先ということになります。こうしたなかで、最近では株主優待を新設・拡充・復活するケースが少しずつ増え始めている模様です。この背景として、2024年から導入された新NISA(少額非課税投資制度)開始によって個人投資家による投資マインド向上が期待できることに加えて、個人株主は自社の商品やサービスを多く利用してくれるといった期待が大きいことが挙げられます。確かに、機関投資家の言うように「公正性」の観点から株主優待企業がドンドン増えていくことは難しいのかもしれませんが、「自社のファン」作りのために株主優待制度を活用するという仕組みはあっても良いのではないでしょうか。

IFA Leadingのアドバイザーにお気軽にご相談ください

広告等補完書面 金融商品取引法66 条の10(広告等の規制)に基づく表示事項

金融商品仲介業者の商号 株式会社 IFA Leading

登録番号 金融商品仲介業者 関東財務局長(金仲)第959号

<所属金融商品取引業者等>

楽天証券株式会社 金融商品取引業者 関東財務局長(金商)第195 号

【加入協会】 日本証券業協会 一般社団法人金融先物取引業協会 日本商品先物取引協会一般社団法人第二種金融商品取引業協会 一般社団法人日本投資顧問業協会

あかつき証券株式会社 金融商品取引業者 関東財務局長(金商)第67号

【加入協会】 日本証券業協会 一般社団法人金融先物取引業協会 一般社団法人日本投資顧問業協会

東海東京証券株式会社 金融商品取引業者 東海財務局長(金商)第140号

【加入協会】 日本証券業協会 一般社団法人金融先物取引業協会 一般社団法人第二種金融商品取引業協会 一般社団法人日本投資顧問業協会 一般社団法人日本STO協会

マネックス証券株式会社 金融商品取引業者 関東財務局長(金商)第165号

【加入協会】 日本証券業協会 一般社団法人第二種金融商品取引業協会 一般社団法人金融先物取引業協会 一般社団法人日本暗号資産取引業協会 一般社団法人日本投資顧問業協会

Jトラストグローバル証券株式会社 金融商品取引業者 関東財務局長(金商)第35号

【加入協会】 日本証券業協会

*この紙面は、所属金融商品取引業者等の委託を受けて行う金融商品仲介業に関し広告又は広告類似配布物と一緒にお客様にお渡しする書面です。

【手数料等について】

商品等へのご投資には、各商品等に所定の手数料等(例えば、国内の金融商品取引所に上場する株式(売買単位未満株式を除く))の場合は、約定代金に対して所属金融商品取引業者等ごとに異なる割合の売買委託手数料、投資信託の場合は所属金融商品取引業者等および銘柄ごとに設定された販売手数料および信託報酬等の諸経費等をご負担いただく場合があります。(手数料等の具体的上限額および計算方法の概要は所属金融商品取引業者等ごとに異なるため本書面では表示することができません。)債券を募集、売出し等又は相対取引により購入する場合は、購入対価のみお支払いいただきます。(購入対価に別途、経過利息をお支払いただく場合があります。)

また外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて所属金融商品取引業者等ごとに決定した為替レートによるものとします。

【リスクについて】

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券の発行者等の信用状況(財務・経営状況含む)の悪化等、それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」)を行う場合は、デリバティブ取引等の額が当該デリバティブ取引等についてお客様の差入れた委託保証金または証拠金の額(以下「委託保証金等の額」)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客様の差入れた委託保証金等の額を上回るおそれ(元本超過損リスク)があります。

※上記の手数料等およびリスク等は、お客様が金融商品取引契約を結ぶ所属金融商品取引業者等の取扱商品毎に異なりますので、当該商品等の契約締結前交付書面や目論見書またはお客様向け資料等をよくお読みください。